Бескрајната грчка сага за јавниот долг ја покажа неспособноста на Европската Унија да се справи со својата неизбежна криза во еврозоната. Осум години по банкротирањето на Грција, постојаната несолвентност на грчката држава останува голем срам за европската администрација. Веројатно и затоа, по прогласувањето на кризата со еврото низ остатокот од Европа, се чини дека надлежните органи се цврсто решени да прогласат конечна победа и на грчкиот фронт. Големиот момент, се истакнува, ќе дојде во август, кога Грција повторно ќе биде прогласена за „нормална“ европска држава. Неодамна, во рамките на подготовките за враќање на грчката влада на пазарот на пари – од кој е ефективно исклучена уште од 2004 година

– Телото за јавен долг на Грција „го тестираше теренот“ за една долгорочна обврзница. За жал, целата весела атмосфера околу претстојното „ослободување од долгови“ и „чистиот исход“ од третото грчко „спасување со кауција“ само ја прикрива грдата вистина: грчкото заложничко „ропство“ е продолжено до 2060 година. Уште полошо е што со зацврстувањето на грчката несолвентност, за која се преправа дека ја надминала, Европската Унија го демонстрира своето одбивање да ги поправа грешките на еврозоната. Ова навестува тешкотии и финансиска штета за сите Европејци. За една држава-членка на ЕУ да се смета за „нормална“, таа треба да биде предмет на строг надзор, со кој се соочуваат државите што никогаш не биле „спасувани“.

Тоа значи стандардни проверки двапати годишно, кои се однесуваат на усогласеноста со Пактот за стабилност и пораст на ЕУ, како што е спроведено од страна на Европската комисија, во рамките на процедурата на т.н. европски семестар. Сепак, за земјите како што се Ирска и Португалија, откако беа вклучени во програмата за финансиска помош, Европа проектираше построги процедури во однос на надзорот: квартални проверки што се спроведуваат не само од Европската комисија туку и од Европската централна банка. Очигледна е причината поради која патот на Грција ќе биде многу потурбулентен од оној на Ирска или на Португалија. Европската централна банка почнала да ги „откупува“ ирските и португалски задолжувања на секундарните пазари многу пред нивното „ослободување со кауција“, како дел од нејзината програма за „квантитативно олеснување“.

Ова им овозможи на ирската и португалската влада да активираат големи количества нови долгови по многу ниски каматни стапки. Грција никогаш не беше вклучена во програмата за „квантитативно олеснување“ на ЕЦБ поради две причини: товарот на долгот беше преголем за да се сервисира на подолг рок, дури и со помош на ниските каматни стапки на ЕЦБ, а самата ЕЦБ беше под притисок, главно од Германија, да ја затвори програмата. Згора на тоа, процедурата за постпрограмски надзор не ѝ ја дава на „тројката“ официјални доверители – Европската комисија, ЕЦБ и Меѓународниот монетарен фонд – надмоќта што сака да ја има врз Грција. Во прославувањето на „чистиот излез“ на Грција, задржувајќи ја грчката влада во железно менгеме и одложувајќи го реструктурирањето на долгот, европските институции уште еднаш ја демонстрираа својата вештина во измислувањето неологизми.

Сѐ додека не исплати 75 отсто од својот јавен долг – најрано во 2060 година – Грција ќе биде подложена на „засилен надзор“ (термин што несреќно одекнува како „засилено испрашување“). Во практика, ова значи 42 години квартални ревизии, за време на кои Европската комисија и ЕЦБ, во „соработка со ММФ“, можат да наметнат нови „мерки“ за Грција (како на пример строго штедење, продажба на јавен имот за багателни цени и рестрикции за работничките синдикати). Со еден збор, следните две генерации Грци ќе растат со „тројката“ и нејзините наметнати процедури (можеби само под друго име) како траен приврзок во нивните животи. Прославата на грчкото враќање во нормала започна пред неколку недели, со седумгодишна владина обврзница, во висина од 3,7 милијарди евра. Сепак, она што „славениците“ пропуштија да го истакнат беше дека со позајмувањето на тие 3,7 милијарди во име на своите доверители, грчката држава додаде нови 816 милиони евра на име на камата во сумата за отплата на долгот за 2025 година.

Трошокот на Германија за истата сума на задолжување, земена истиот тој ден, изнесува само 63 милиони евра. Дали приходот на Грција доволно ќе порасне помеѓу сега и 2025 за долгот да може да остане одржлив? Официјалниот одговор би бил дека ослободувањето од долгот ќе се случи наскоро, а тоа ќе отвори пат за рамномерно враќање на Грција кон пазарите на пари. Но европската администрација ја исклучи можноста за реструктурирање на долгот што не може да биде отплатен. Вистинското значење на „олеснувањето на долгот“ всушност најавува дека отплатата ќе биде поместена од периодот 2022-2035 во оној од 2035-2060, се разбира, со додадена камата. Со други зборови, Грција ќе добие полесни среднорочни рати за отплата во замена за 40-годишно должничко ропство.

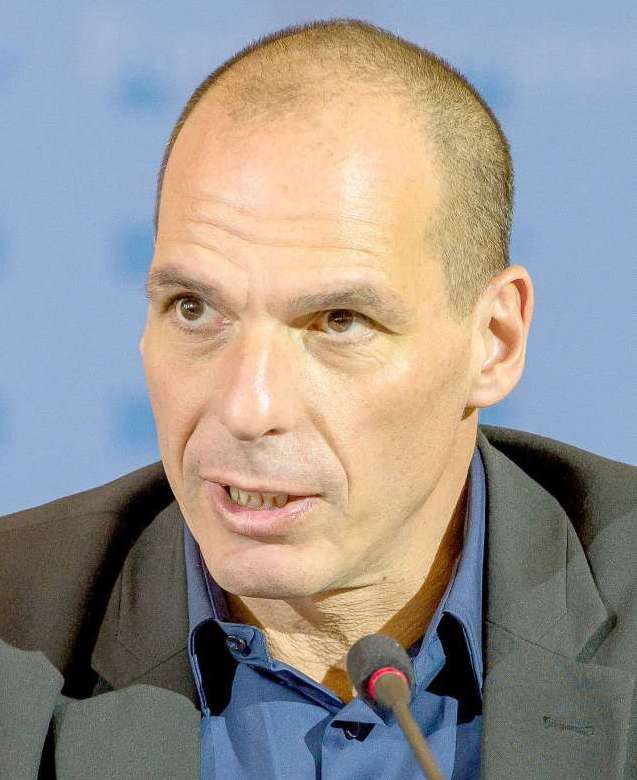

Во 2015 година, јас се залагав за суштинско реструктурирање на долгот преку поврзување на неговиот обем и стапката на отплата со големината на номиналниот грчки БДП и неговата стапка на пораст. Сега се чини дека идејата за индексирање на номиналниот БДП ќе биде оживеана, но само за да го одреди степенот на среднорочната отплата во иднина. Освен тоа, полесните среднорочни рати за отплата ќе станат зависни не само од порастот туку и од новопоставените услови (мерки за штедење), наметнати од „тројката“. Според владината пропаганда, грчките доверители ја поврзуваат отплатата на долгот со порастот. Во реалноста, на можноста за закрепнување ќе ѝ биде зададен уште еден удар, бидејќи долгорочните инвеститори ќе бидат заплашувани со долготрајната неликвидност и перспективата за предолга немаштија. Какво е објаснувањето за оваа неумолива решеност да се остави грчката рана да гнои под „млаката“ европска интервентна помош?

Одговорот лежи во Франција и во Германија, каде што, една деценија откако финансискиот колапс во 2008-та ги откри концептуалните недостатоци на еврозоната, сѐ уште нема консензус за тоа како да се справат со големите неликвидности, неизбежни во паричниот промет на Унијата, на која ѝ недостигаат механизми за приспособување на финансиските текови и трговскиот дебаланс. Грција останува лакмусовата хартија како тест за капацитетот на европскиот естаблишмент за рационализирање на еврозоната, а нејзините граѓани се жртвувани на олтарот на безизлезноста, чии последици се раширија врз распарчената политичка сцена на Централна Европа. Некој ќе мора да попушти. Дали „ќе трпи“ решеноста на властите да се држат до вообичаениот бизнис? Или, пак, тоа ќе биде европскиот интегритет?